|

ВСТУПЛЕНИЕ

ТОЧКА ОТСЧЕТА: вы прочитали краткую историю валютной торговли, узнали, почему инвесторы считают этот рынок привлекательным для торговли и что существуют различные рынки FOREX, а также некоторые довольно сложные вопросы регулирования. Теперь готовьтесь узнать механику торговли. Первыми пойдут две информационные главы, а за ними четыре главы, в которых описывается, что и как надо делать.

Как и любое сложное дело, рынки FOREX имеют собственный язык, термины и аббревиатуры. Вы, начинающий трейдер, должны хорошо усвоить многие из них, прежде чем проводить свою первую сделку. Вспомните, что говорила учительница, когда знакомила вас со словарями: чтобы ими пользоваться, вы должны их знать. В главе 9 «Как открыть счет на FOREX» вам будет предложено открыть демонстрационный счет – это замечательный способ использования и изучения языка.

ВАЛЮТНЫЕ ПАРЫ

В каждой сделке на FOREX происходит одновременная покупка одной валюты и продажа другой валюты. Эти две валюты всегда называются в сделке валютной парой (currency pair).

ОСНОВНЫЕ И ВТОРОСТЕПЕННЫЕ ВАЛЮТЫ

Семь наиболее часто торгуемых валют (USD, EUR, JPY, GBP, CHF, CAD и AUD) называются основными валютами (major currencies). Пары, состоящие из них, называются основными парами (major pairs). Валюты меньших стран называются второстепенными (minor currencies). Наиболее часто торгуемыми второстепенными валютами являются новозеландский доллар (NZD) и некоторые валюты Европы, такие как норвежская крона (NOK) и шведская крона (SEK). Остальные валюты трудно статистически ранжировать, потому что торговля ими ведется не слишком активно.

КРОСС-КУРС

Кросс-курсом (cross-currency) называют любую пару, в которой отсутствует доллар США. Эти пары могут демонстрировать нерациональное движение цены, поскольку трейдер вынужден, по существу, проводить две сделки с участием USD. Например, открытие длинной сделки (покупка) EUR/GBP означает покупку валютной пары EUR/USD и продажу GBP/USD. Торговля кроссами часто бывает связана с повышенными транзакционными издержками. Тремя наиболее часто торгуемыми кроссами являются EUR/JPY, GBP/EUR и GBP/JPY.

ЭКЗОТИЧЕСКИЕ ВАЛЮТЫ

Экзотической (exotic) называют валютную пару, в которой одна валюта основная, а другая происходит из какой-то небольшой страны, например, это может быть польский злотый. Розничный участник FOREX способен торговать примерно 25 экзотиками. Однако их ликвидность (способность покупать и продавать без существенного увеличения спреда в пипсах, т.е. когда на последней цене или вблизи нее всегда найдется покупатель или продавец) не назовешь хорошей. В то время как пара EUR/USD почти всегда может торговаться со спредом в два пипса, спред EUR/TRY во время азиатской сессии способен раздуваться до 30 пипсов и более. Это компенсируется для трейдера тем, что ценообразование экзотиков менее эффективно, поэтому теоретически возможностей больше.

Примечание: данная терминология бывает разной, поскольку она неофициальна. Бывают и частичные совпадения, а распределение по категориям относительно. Так, некоторые считают NZD основной валютой, а некоторые – нет.

БАЗОВАЯ ВАЛЮТА

Базовой валютой (base currency) называют первую валюту в любой валютной паре. Она показывает, сколько стоит базовая валюта во второй валюте. Например, если курс USD/CHF равен 1,6215, значит, один USD стоит 1,6215 CHF. На рынках FOREX доллар США обычно считается базовой валютой в котировках, т.е. это значит, что котировки выражаются как цена одного доллара США в другой валюте пары. Однако есть и исключения: британский фунт, евро и австралийский доллар. Если вы открываете длинную позицию EUR/USD, значит, покупаете EUR.

Когда покупаете валютную пару (открываете длинную позицию), то открываете длинную позицию по базовой валюте. Когда продаете валютную пару (открываете короткую позицию), то открываете короткую позицию по базовой валюте.

КОТИРУЕМАЯ ВАЛЮТА

Котируемой валютой (quote currency) называется вторая валюта в каждой валютной паре. Ее также часто называют пипсовой валютой (pip currency), и любая нереализованная прибыль или убыток выражается в этой валюте. Если у вас короткая позиция по EUR/USD, вы покупаете USD против длинной EUR.

ПИПСЫ

Пипс (pip) – это наименьшая единица цены любой иностранной валюты. Курсы почти всех валютных пар записываются пятью цифрами, и у большинства сразу же после первой цифры следует десятичный разделитель, например, EUR/USD может иметь курс 1,2812. В данном примере 1 пипс равен наименьшему изменению четвертого знака после запятой, т.е. 0,0001. Следовательно, если котируемой валютой в любой паре является USD, то 1 пипс всегда равен 0,001 цента.

Важным исключением является пара USD/JPY, где 1 пипс равен $0,01 (1 доллар США равен приблизительно 107,19 японской иены). Пипсы иногда называют пунктами (points).

Пипсы выражаются как соотношение базовой и котируемой валют. Прекрасный калькулятор пипсов можно найти здесь: www.earnforex.com/pip-value-calculator.

Обычно вполне приемлемо считать, что пипс равен $10 для лота в 100 000 единиц. Однако если это отношение существенно уходит от 1,00, то результат может быть в значительной степени иным, как, например, в случае с парой USD/MXN (доллар США/мексиканское песо), которая в настоящее время котируется примерно как 1:14.

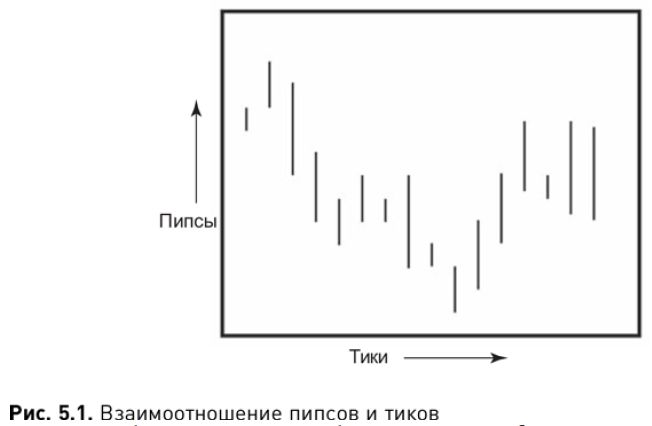

ТИКИ

Подобно тому как пипс отражает наименьшее движение цены (на оси y), тик (tick) отражает наименьший интервал времени (ось x) между двумя сделками. При торговле наиболее активными валютными парами (такими как EUR/USD или USD/JPY) в периоды наивысшего подъема каждую секунду может возникать и возникает множество тиков. Они, следовательно, не возникают в определенные стандартные интервалы. К счастью, большинство поставщиков исторических данных группируют последовательности потоковых данных и рассчитывают цены открытия, закрытия, максимума и минимума для обычных интервалов (1 минута, 5 минут, 30 минут, 1 час, 1 день и т.д.). Тиковые данные используются брокером для расчета объема и обычно показываются на торговой платформе (см. рис. 5.1).

Пипсы являются функцией цены; тики – функцией времени. Любое место на графике является, по существу, прямоугольными координатами цены, читаемыми по вертикали снизу вверх, и времени, читаемыми по горизонтали слева направо.

Тики и их поведение занимают важное место во многих краткосрочных компьютерных торговых программах.

На заметку: если вы являетесь проницательным наблюдателем и будете внимательно следить за тиковыми данными, то время от времени сможете фиксировать активность высокочастотных и сверхвысокочастотных трейдеров.

МАРЖА

Открывая у FOREX-брокера новый маржевый (margin) счет, инвестор должен положить на него некую минимальную сумму. Этот минимум варьируется в зависимости от брокера и может составлять от $100 до $100 000.

Каждый раз, когда трейдер исполняет новую сделку, определенный процент суммы, находящейся на маржевом счете, резервируется в соответствии с требованием первоначальной маржи для этой новой сделки, в зависимости от того, какая валютная пара используется, каков ее текущий курс и каково количество торгуемых единиц, иначе говоря, лот (lot). Размер лота всегда указывается в базовой валюте. Целый лот обычно равен 100 000 единиц, но большинство брокеров разрешают инвесторам торговать неполными лотами (частями от 100 000 единиц). Мини-лот составляет 10 000 единиц, а микролот обычно равен 1000 единиц. Стандартный лот составляет 100 000, а банковский – 250 000 единиц.

Для американских FOREX-трейдеров минимальная маржа, установленная NFA, равна 2% (леверидж 50:1) для основных валютных пар и 10% (леверидж 10:1) для экзотиков.

В некотором роде термины маржа и леверидж используются на FOREX неправильно, поскольку они относятся к совокупным суммам капитала на счете. Сумма ваших позиций просто не в состоянии превысить стоимость в соотношении 50:1 для основных пар. Это может оказаться очень серьезным обременением для очень кр аткосрочных трейдеров, которые стараются получать маленькую прибыль на большом количестве сделок. Но для большинства трейдеров розничного FOREX леверидж 50:1 вполне приемлем. А вот 10:1 в случае экзотиков делает торговлю ими существенно менее привлекательной.

Если вы попытаетесь открыть новую позицию, не имея достаточной маржи на своем счете, эта сделка не будет принята и ваша торговая платформа вернет вам сообщение с отказом.

ЛЕВЕРИДЖ

Леверидж (leverage) представляет собой отношение суммы, используемой в транзакции, к требуемому залоговому депозиту (марже). Это способность управлять залогом на большую сумму с помощью относительно небольшого капитала. Леверидж у различных брокеров может резко отличаться, варьируясь от 10:1 до 400:1 (обычно в пределах от 50:1 до 100:1). Леверидж часто называют «кредитным плечом». Формула для его расчета:

леверидж = 100 : процент маржи.

Начинающему трейдеру следует сначала использовать очень низкий леверидж, скажем, 20:1, и уж конечно, не выше 50:1. Только очень краткосрочные трейдеры и некоторые системные трейдеры могут чувствовать себя неудобно при 50:1.

До некоторой степени FOREX-трейдеры сами устанавливают свой леверидж, когда определяют размер лота, которым торгуют. Но ваш брокер-дилер установит максимум в соответствии с правилами, существующими в настоящее время.

Если средства, находящиеся на вашем счете, используются для одной сделки, то их нельзя использовать для другой до тех пор, пока первая не будет закрыта.

ЦЕНА ПРЕДЛОЖЕНИЯ

Цена предложения (bid) представляет собой цену, по которой рынок готов купить ту или иную валютную пару на рынке FOREX. По этой цене трейдер может продать базовую валюту. Она показывается на левой стороне котировки. Например, в котировке USD/CHF 1,4527/32 цена предложения равна 1,4527, означая, что вы можете продать $1 за 1,4527 швейцарского франка.

Это может показаться противоречивым, но вы продаете по предложению и покупаете по спросу.

ЦЕНА СПРОСА

Цена спроса (ask) представляет собой цену, по которой рынок готов продать ту или иную валютную пар у на рынке FOREX. По этой цене трейдер может купить базовую валюту. Она указывается на правой стороне котировки. Например, в котировке USD/CHF 1,4527/32 цена спроса равна 1,4532, означая, что вы можете купить $1 за 1,4532 швейцарского франка. Цену спроса также называют оффер (offer).

СПРЕД ЦЕНЫ ПРЕДЛОЖЕНИЯ – ЦЕНЫ СПРОСА

Спред представляет собой разность между ценами предложения и спроса. «Большой фигурой котировки» (“big figure quote”) дилеры называют первые несколько цифр обменного курса. В дилерских котировках эти цифры часто опускаются. Например, курс USD/JPY может равняться 117,30/117,35, но в устной форме его могут указывать без первых трех цифр, т.е. 30/35. Напомню, что вы покупаете по спросу и продаете по предложению.

Обязательно разберитесь с тем, насколько точно брокер дает валютные котировки. Сейчас многие котировки дробные, они показывают курс с точностью до 1/10 пипса. Поэтому котировки могут называться четырех- или пятизначными.

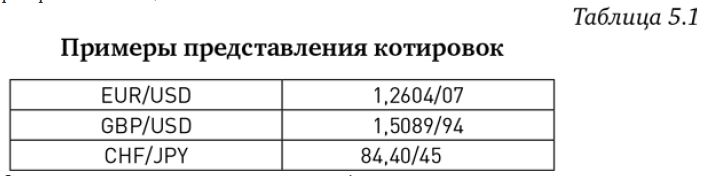

ПОРЯДОК КОТИРОВАНИЯ

Курсы валют на рынке FOREX выражаются с использованием следующего формата:

базовая валюта/котируемая валюта; предложение/спрос.

Примеры см. в таблице 5.1.

Обычно показывают только две последние цифры цены предложения. Если цена спроса выше цены предложения больше чем на 100 пипсов, то справа от черты указываются три цифры (например, EUR/CZK 32,5420/780). Это происходит только тогда, когда котируемая валюта является слабой.

МАРКЕТ-МЕЙКЕР И ECN-БРОКЕР

Розничные брокеры бывают двух типов. Правда, недавно появились некие неопределенные области, где используются термины поставщик ликвидности (liquidity provider) и «без дилингового отдела» (No Dealing Desk, NDD). Поставщик ликвидности – это просто более значимый источник на межбанковском уровне, откуда брокер получает предложения и запросы.

Маркет-мейкер (market maker) в каждой сделке является контрагентом. Маркет-мейкеры, по существу, работают как самостоятельные мини-биржи. С одной стороны, маркет-мейкеры подключены к межбанковскому рынку (зачастую окольным путем), а с другой – имеют дело с розничными клиентами. На тему о том, что при этом происходит, можно написать отдельную книгу.

Брокер, использующий электронную коммуникационную сеть (electronic communications network, ECN), просто посредник между, с одной стороны, поставщиками ликвидности (обычно это банки, а иногда иные ECN), а с другой – клиентами. ECN-брокер элементарно сопоставляет ордера. Такое сопоставление иногда называют сквозной обработкой, поскольку брокер переправляет ордера напрямик в межбанковскую сеть. В некоторых случаях ECN-брокер может работать и как маркет-мейкер. Изучите документы, которые подписываете, и поищите слова типа «контрагентом вашей сделки является…», чтобы разобраться до конца. В принципе, ECN-брокеры делают отличную работу, помогая собирать небольшие ордера, чтобы их можно было отправить в межбанковскую сеть. Большинство банков не принимает в обработку лоты объемом меньше, чем 250 000 единиц, для исполнения цен спроса и предложения.

Большинство опытных трейдеров предпочитают ECN. Но краткосрочные трейдеры, возможно, предпочтут надежного маркет-мейкера, поскольку в этом случае не нужно будет платить за каждый лот.

ТРАНЗАКЦИОННЫЕ ИЗДЕРЖКИ

Важнейшей характеристикой спреда цен предложения-спроса является то, что он также представляет собой транзакционные издержки (transaction cost) круговой сделки. Термин круговая (round-turn) означает совокупность сделки по покупке (или продаже) и закрывающей сделки по продаже (или покупке) того же размера и той же валютной пары. При курсе EUR/USD, указанном ранее в таблице 5.1, транзакционные издержки составляют 3 пипса. Маркет-мейкер применяет для расчета транзакционных издержек следующую формулу:

транзакционные издержки = цена спроса – цена предложения.

Торгуя на FOREX, вы покупаете по спросу и продаете по предложению. Вы сводите баланс, закрывая сделку, а не исполняя противоположное действие – покупая на короткой позиции и продавая на длинной.

Брокеры, работающие как маркет-мейкеры, добавляют свою прибыль к спреду. ECN-брокеры взимают небольшую комиссию с каждого лота, хотя спред присутствует в любой сделке любого размера.

ПЕРЕНОСЫ

Перенос (rollover) представляет собой процесс, при котором расчеты по открытой сделке переносятся вперед на другую дату валютирования. Стоимость этого процесса основывается на разнице процентных ставок двух валют. Стоимость переноса для краткосрочного трейдера невелика, но сильно влияет на издержки долгосрочного трейдера, который может держать позицию несколько дней. Если вы собираетесь заниматься долгосрочной торговлей, то изучите размер стоимости переноса у различных брокеров-дилеров.

Перенос позволяет держать наличную сделку до бесконечности, успешно переправляя форварды в финансовый рай для розничных трейдеров.

КОРРЕЛЯЦИЯ

Корреляцией (correlation) на FOREX называют реакцию одной валюты на движение курса другой валюты. Но дело здесь не в причинно-следственной связи. Скорее, как в физике, нам нужно знать, что происходит, а объяснения – предоставить ученым мудрецам.

Если две валюты двигаются почти идентично, т.е. когда повышается одна, повышается и другая, а когда понижается одна, то понижается и другая, – говорят, что у них высокая положительная корреляция. Если же две валюты двигаются почти в противоположных направлениях, то говорят, что у них высокая отрицательная корреляция. Если же две валюты двигаются почти независимо, то считается, что они не имеют корреляции.

Из семи основных валют можно образовать 21 пару. До некоторой степени существует корреляция между любыми двумя из них либо напрямую, либо косвенно через промежуточную пару. Корреляции с течением времени изменяются, и их можно изучать в различных таймфреймах. Некоторые трейдеры используют корреляцию в своих методах торговли, выискивая резкие расхождения в диапазонах корреляции и торгуя по ним в расчете, что они вернутся к нормальным параметрам.

Если взять две пары с участием одной валюты, но в разных торговых зонах, то они, вероятно, будут иметь высокую положительную корреляцию. Например: GBP/CHF и EUR/CHF – британский фунт и евро против швейцарского франка. В данном примере EUR/GBP называется переходной парой (transitivity pair).

Торговлей против себя (trading against yourself) называют ситуацию, когда в одно и то же время открываются две пары с отрицательной корреляцией. В пределах отрицательной корреляции одна пара движется в вашем направлении, другая идет против вас. Наложение (overlap) представляет собой противоположную ситуацию – вы имеете две пары с высокой корреляцией и открываете сделки в одно и то же время. В том и другом случае ваш портфель неэффективен настолько, насколько неэффективно каждое или оба из этих явлений. Две любые основные валютные пары имеют между собой некоторую положительную или отрицательную корреляцию – даже если это прослеживается через третью переходную пару. Таким образом, если у вас одновременно открыто более трех пар, ваш портфель оказывается хотя бы до некоторой степени неэффективным.

Корреляция – полезный торговый инструмент (см. главу 23 «Инструменты для трейдеров»).

РЕЗЮМЕ

Это лишь краткий обзор языка FOREX, но для начала достаточно. В последующих главах я буду объяснять другие определения, термины и аббревиатуры по мере их появления.

На заметку: забегите вперед и потратьте несколько минут на изучение Словаря, помещенного в конце книги. Торговля валютами с маржей позволяет вам увеличивать свою покупательную способность. Если у вас есть $2000 на маржевом счету, допускающем использование левериджа 50:1, то вы можете приобрести валюты на $100 000, потому что обязаны передать в качестве залога сумму размером всего лишь в 2% от покупной цены. Иными словами, вы обладаете покупательной способностью в размере $100 000.

Обладая большей покупательной способностью, вы можете нарастить свою прибыль на инвестицию с меньшей тратой денег. Короче говоря, торговля с маржей увеличивает ваши прибыли и ваши убытки.

Многие из терминов, представленных в этой главе, подробнее рассматриваются далее в том контексте, где они наиболее уместны.

|