|

Почему самые успешные инвестиционные фонды не могут долго оставаться лидерами?

Дело в том, что чем выше доходность инвестиционного фонда, тем больше трудностей испытывают его вкладчики.

Управляющие уходят в другие компании. Инвесторы должны знать, что за управляющими инвестиционными фондами, которые умеют, как царь Мидас, превращать в золото все, к чему ни прикоснутся, охотятся компании-конкуренты. Если вы вложили деньги в Transamerica Premier Equity Fund, чтобы заработать на талантах его управляющего Глена Бикерстафа, благодаря которому доходность фонда в 1997 г. достигла 47,5 %, вы быстро убедитесь, что поставили не на ту лошадку. В середине 1998 г. его переманила компания TCW, сделав Бикерстафа управляющим ее инвестиционным фондом TCW Galileo Select Equities Fund. В результате доходность Transamerica Premier Equity Fund на протяжении трех из последующих четырех лет уступала доходности фондового рынка. В такой же ситуации оказались и те, кто в начале 2000 г. вложил деньги в Fidelity Aggressive Growth Fund, чтобы сколотить капитал на умениях Эрин Салливан, которая с 1997 г. почти утроила активы вкладчиков. В 2000 г. она ушла, чтобы основать собственный хедж-фонд, а Fidelity Aggressive Growth Fund в течение следующих трех лет потерял более 3/4 стоимости.

Фонды страдают слоновой болезнью. Если инвесторы замечают, что какой-либо

инвестиционный фонд демонстрирует отличные результаты, они могут вложить в него за считаные недели сотни миллионов долларов. В такой ситуации управляющему инвестиционным фондом приходится выбирать меньшее из зол. Во-первых, можно приберечь эти деньги на черный день, положив их в банк или вложив в не очень рискованные инструменты денежного рынка. Но если фондовый рынок будет расти, низкая доходность операций на денежном рынке ухудшит показатели инвестиционного фонда. Во-вторых, можно подкупить акции компаний, которыми фонд уже владеет. Однако, если курс этих акций растет, вброс нескольких миллионов долларов может лишь подстегнуть темпы роста, что приведет к опасной переоценке акций. В-третьих, можно приобрести акции новых компаний, которые управляющему фондом не особенно нравятся. В этом случае число компаний, акции которых придется контролировать, увеличится. Есть и еще одна проблема, связанная с ростом активов фонда. Допустим, инвестиционный фонд Nimble с активами $100 млн вкладывает 2 % средств ($2 млн) в акции Minnow Corp., рыночная капитализация которой составляет $500 млн. Иными словами, он покупает менее 0,5 % капитала корпорации Minnow. Но если размер инвестиционного фонда Nimble увеличивается до $10 млрд, инвестиции в размере 2 % стоимости его активов составят $200 млн, или почти половину общей стоимости акций Minnow. Такой уровень контроля над компанией уже противоречит федеральному законодательству. Если управляющий инвестиционным фондом Nimble к тому времени еще не остынет к акциям мелких компаний, ему придется вкладывать деньги в большее их количество, уделяя каждой из них меньше внимания.

Можно нарваться на «инкубатор». Некоторые фонды создают «инкубаторы» паев. Прежде чем продавать их всем желающим, они тестируют паи в закрытом режиме. (Обычно единственными вкладчиками фондов на этом этапе являются сотрудники самой инвестиционной компании и аффилированные лица.) Инвестиционная компания использует небольшие «инкубаторские» фонды для апробации рискованных стратегий, которые лучше срабатывают с небольшими суммами денег. Речь может идти о приобретении акций мелких компаний или операциях с только что размещенными акциями. Если отрабатываемые стратегии оказываются успешными, инвестиционный фонд, публикуя высокие показатели доходности, начинает массовое привлечение инвесторов. В других случаях управляющий инвестиционным фондом временно отказывается от начисления комиссионных за управление (или откладывает его), поднимая за счет этого чистую доходность фонда. Когда высокая доходность привлечет огромное количество вкладчиков, фонд начинает взимать комиссионные. Практически во всех случаях доходность «инкубационных» фондов и фондов, временно отказывающихся от комиссионных за управление, падала до посредственного уровня после того, как внешние инвесторы вкладывали в них миллионы долларов.

Издержки фонда могут вырасти. Зачастую торговля крупными пакетами акций обходится дороже операций с небольшими пакетами. Дело в том, что найти покупателей или продавцов крупных пакетов акций труднее. Торговые издержки инвестиционного фонда с активами $100 млн могут составлять 1 % стоимости активов. Но если благодаря растущей популярности фонда его активы увеличатся до $10 млрд, торговые издержки могут подскочить до 2 % активов. Средний период держания акций в портфеле типичного инвестиционного фонда не превышает 11 месяцев, поэтому торговые издержки, как ржавчина, разъедают его доходы. При этом с ростом фонда прочие издержки, связанные с его деятельностью, не снижаются или даже увеличиваются. Учитывая операционные и торговые издержки (составляющие соответственно в среднем 1,5 % и 2 % стоимости активов), только для того, чтобы чистая доходность фонда была не ниже среднерыночной, его доходность до вычета издержек должна не менее чем на 3,5 % превышать последнюю.

Фонды могут вести себя как стадо баранов. Чем более успешным становится фонд, тем более консервативными становятся его управляющие. Они начинают поддаваться стадному чувству. С ростом инвестиционного фонда растут и их доходы, а потому они начинают бояться «раскачивать лодку». Ведь огромные риски, на которые они шли, чтобы добиться высоких результатов, в новой ситуации могут отпугнуть инвесторов и поставить под вопрос их огромные гонорары. Поэтому крупные инвестиционные фонды начинают вести себя как стадо перекормленных баранов, как две капли воды похожих друг на друга, пассивно бредущих в одном направлении и блеющих хором. Почти все инвестиционные фонды, ориентированные на рост стоимости акций, владели акциями Cisco, GE, Microsoft, Pfizer и WalMart – и почти в одинаковых пропорциях. Стадное чувство настолько распространено, что ученые-финансисты называют его стадным инстинктом. Боясь потерять деньги, управляющие инвестиционными фондами приносят в жертву свои таланты, которые ранее позволяли им добиваться отличной доходности для своих вкладчиков.

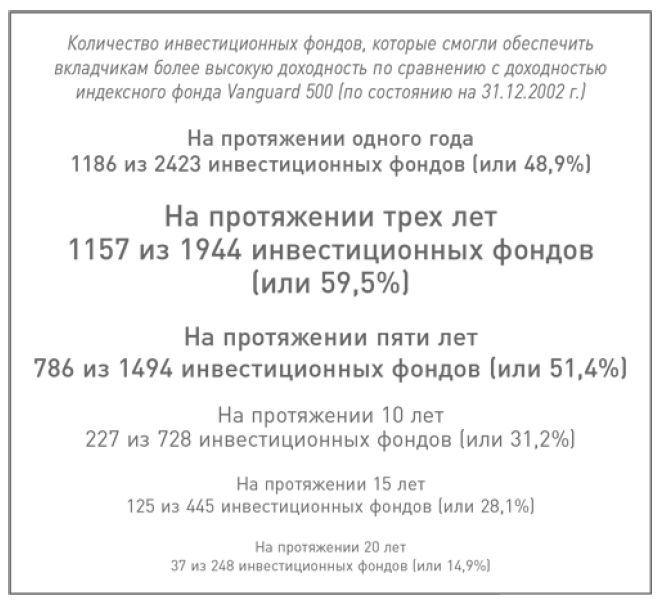

Из-за серьезных издержек, связанных с осуществлением торговых операций и неэффективной деятельностью, большинству инвестиционных фондов не удается сохранить высокую доходность, которая «тает» почти так же быстро, как и лед на весеннем солнце. Более того, как показано на рис. 9.1, с течением времени растущие издержки отбрасывают инвестиционные фонды назад.

Что же остается делать разумному инвестору?

Прежде всего он должен усвоить, что индексный фонд, в портфель которого входят все акции, обращающиеся на рынке (а не только «лучшие»), в долгосрочной перспективе принесет больше прибыли, чем большинство инвестиционных фондов. Низкий уровень его затрат – операционные издержки на уровне 0,2 % в год и торговые издержки в размере лишь 0,1 % – обеспечивает индексному фонду несокрушимое превосходство. Если допустить, что ежегодная доходность акций на протяжении следующих 20 лет составит 7 %, то использование такого недорогого индексного фонда, как Vanguard Total Stock Market, обеспечит вам примерно 6,7 % годовой доходности. (Такая доходность превратит ваши $10 000 в более чем $36 000.) Что же касается среднестатистического фонда акций, реализующего какую-либо активную стратегию, то при 1,5 %-ных операционных издержках и примерно 2 %-ных торговых издержках его годовая доходность в лучшем случае составит 3,5 %. (В результате инвестиция размером $10 000 возрастет лишь примерно до $20 000, т. е. вы заработаете практически на 50 % меньше, чем при использовании индексного фонда.)

У индексных фондов есть лишь один существенный недостаток: с ними скучно. Вы не сможете ни хвастаться друзьям, что вложили деньги в самый высокодоходный в стране инвестиционный фонд, ни бахвалиться тем, что «переиграли» фондовый рынок; ведь предназначение индексного фонда состоит не в том, чтобы «побить» рынок, а в том, чтобы обеспечить вам доходность не ниже среднерыночной. Управляющий индексным фондом не будет играть в азартные игры. Он не поставит на очередную «горячую» компанию, занимающуюся, например, телепортацией, продажей запахов через Интернет или распространением методов похудения при помощи телепатии. Для индексного фонда все компании на одно лицо – ведь он всегда покупает акции всех компаний, не обращая внимания на предсказания аналитиков. С течением времени инвестор, увидев, как постепенно прирастает его капитал, убедится в преимуществе низких инвестиционных издержек. Владея паями индексного фонда на протяжении 20 лет и более и ежемесячно вкладывая в них дополнительно определенную сумму, инвестор сможет опередить большинство как профессиональных, так и индивидуальных инвесторов. На склоне лет Грэм считал индексные фонды лучшим выбором для индивидуальных инвесторов. Уоррен Баффетт полностью с ним согласен.

|