|

В отличие от компаний, входящих в другие пары, названия двух данных компаний начинаются не с первой буквы алфавита. Однако их сравнение имеет для нас особое значение. Дело в том, что одна из них – образец последовательного использования разумных и эффективных традиционных методов управления деньгами других людей, а вторая – пример необдуманного расширения бизнеса, сопровождающегося финансовыми махинациями и непрерывными изменениями, столь характерными для многих сегодняшних корпораций. У этих двух компаний похожие названия, и в течение многих лет они стояли рядом в котировальном листе Американской фондовой биржи. Их тикеры – REI и REC – легко перепутать. Но на этом сходство кончается. Первая компания – Real Estate Investment Trust – солидный трастовый фонд из Новой Англии, управляемый тремя попечителями. Он имеет почти вековую историю и непрерывно выплачивает дивиденды с 1889 г. Траст всегда придерживается осторожной инвестиционной политики, умеренными темпами расширяя бизнес и ограничивая задолженность уровнем, при котором ей легко управлять.

Вторая компания – Realty Equities Corp. of New York – типичная нью-йоркская выскочка. За восемь лет существования компании ее активы выросли с $6,2 млн до $154 млн. Примерно в такой же пропорции увеличились и ее долги. Начав с традиционных операций с недвижимостью, компания постепенно превратилась в разношерстный конгломерат: два ипподрома, 74 кинотеатра, три литературных агентства, пиар-компании, гостиницы и супермаркеты. Кроме того, ей принадлежала доля (26 %) в крупной косметической фирме, обанкротившейся в 1970 г. Выпускаемые REC бумаги были столь же пестрыми, как и ее бизнес. Перечислим их.

1. Привилегированные акции номиналом всего $1, дающие право на получение дивидендов в размере $7 в год и учтенные как долговые обязательства ($1 на акцию).

2. Обыкновенные акции, объявленная стоимость которых ($2,5 млн, т. е. $1 за акцию) с лихвой перекрывалась расходами в размере $5,5 млн на обратный выкуп 209 000 акций.

3. Три серии опционов на биржевые варранты, дающих право на покупку в общей сложности 1 578 000 акций.

4. Не менее шести видов долговых обязательств в форме закладных на недвижимость, необеспеченных долговых обязательств, простых векселей, банковских векселей, долговых расписок, займов и задолженностей по контрактам, а также ссуд, предоставленных Управлением по делам малого бизнеса. Общая сумма долга в марте 1969 г. превышала $100 млн. Кроме того, компания, естественно, должна была платить налоги и покрывать кредиторскую задолженность.

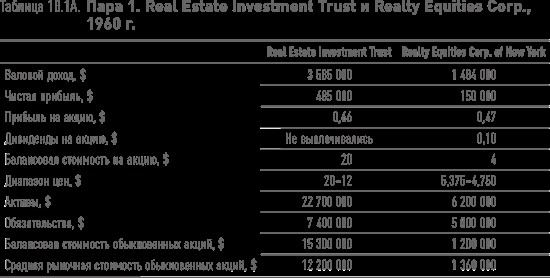

Для начала сравним некоторые цифры за 1960 г. (таблица 18.1A). Рыночная стоимость акций Trust в 9 раз превышала совокупную стоимость акций Equities. Относительная величина задолженности Trust была меньше, соотношение чистой и валовой прибыли – лучше. Значение коэффициента «цена/прибыль» было выше.

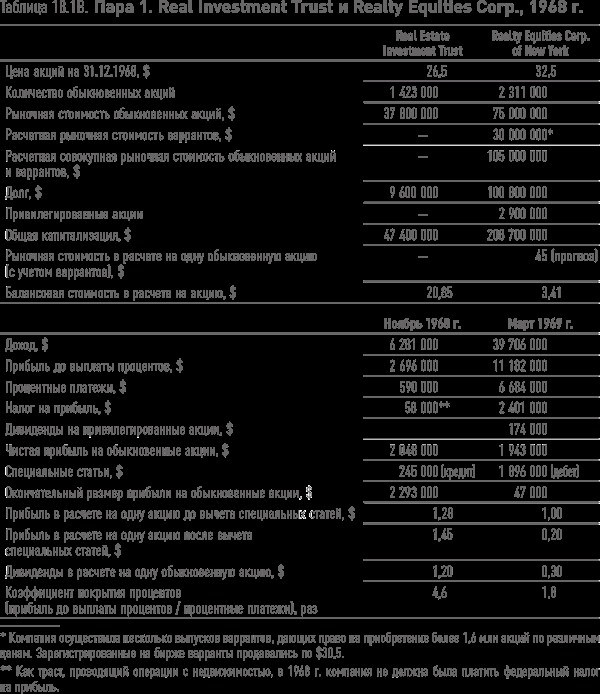

В таблице 18.1B представлены результаты деятельности этих компаний спустя восемь лет. Благодаря усилиям руководителей Trust, которые «беспечно шли тропинкою своей», выручка и прибыль в расчете на акцию выросли примерно на 3/4. А Realty Equities стала чудовищным и чрезвычайно уязвимым гигантом.

Как же реагировала Уолл-стрит на столь разные результаты? Очень просто: Thrust почти не замечали, а Realty Equities, наоборот, была в центре внимания. В 1958 г. ее акции выросли в цене с $10 до $37,75, зарегистрированные на бирже варранты – с $6 до $36,5, а общее количество проданных акций составило 2 420 000. В то же время при скромном объеме продаж цена акций Trust выросла с $20 до $30,25. По состоянию на март 1969 г. балансовая стоимость Realty в расчете на акцию составляла всего $3,41, т. е. менее 10 % максимальной цены за этот год. У Trust этот показатель был равен $20,85.

В следующем году стало ясно, что финансовое состояние Realty Equities оставляет желать лучшего, и курс акций упал до $9,5. Акционеры, надо полагать, были в шоке, когда в марте 1970 г. узнали, что чистые убытки компании составили $13,2 млн ($5,17 на акцию), т. е. она осталась практически без собственного (и без того довольно тощего) капитала. (Катастрофические убытки включали резерв на покрытие будущих убытков по инвестициям в размере $8,8 млн). Несмотря на это, сразу же после завершения финансового года руководство компании «мужественно» заявило о выплате дополнительных дивидендов в размере 5 центов. Но неприятности на этом не кончились. Аудиторы компании отказались утвердить отчеты компании за 1969/70 финансовый год, и на Американской фондовой бирже торги акциями компании были приостановлены. На внебиржевом рынке цена покупки упала ниже $2 за акцию.

Что касается акций Real Estate Investment Trust, то после 1969 г. их курс колебался в допустимых пределах. Минимум 1970 г. составил $16,5, но к началу 1971 г. курс вырос до $26,83. Последнее значение показателя прибыли на акцию равнялось $1,5. При этом акции продавались по $21,6, причем эта цена незначительно превышала балансовую стоимость. Можно сказать, что в 1968 г. акции Trust были немного переоценены, принимая во внимание их высокий курс. Руководители компании честно вели себя по отношению к акционерам – в отличие от руководителей Real Estate Equities.

|