|

Разумеется, для сравнения мы не случайно выбрали акции именно этих компаний и поэтому не можем утверждать, что наши выводы справедливы для любых обыкновенных акций. К тому же мы ограничились акциями промышленных компаний, не рассматривая такие важные сферы, как коммунальный сектор, транспорт и финансы. Однако объекты нашего анализа значительно различаются по размерам, сферам деятельности, а также количественным и качественным показателям. Таким образом, нам удалось продемонстрировать возможности нашего метода, который инвесторы могут использовать для выбора подходящих акций.

Мы увидели, что курс акций не всегда напрямую зависит от результатов деятельности компаний. Акции большинства компаний с более высокими темпами роста прибыли и показателями рентабельности, как правило, отличаются и более высокими коэффициентами «цена/прибыль», что в целом логично. С одной стороны, трудно сказать, насколько оправданны расхождения в значениях коэффициентов «цена/прибыль» для акций рассмотренных компаний (с точки зрения показателей их деятельности и перспектив). С другой стороны, в отдельных редких случаях можно сделать однозначные выводы. Речь идет, во-первых, о благосклонности рынка к акциям, не имеющим прочной стоимостной основы. Такие акции были не только спекулятивными, т. е. рискованными по сути, но и в большинстве случаев значительно переоцененными. Во-вторых, речь идет об акциях, истинная стоимость которых была выше их цены. Их недооцененность также объяснялась особым отношением к ним участников рынка – своего рода «антиспекулятивными» настроениями или необоснованным пессимизмом, вызванным временным снижением прибыли компании.

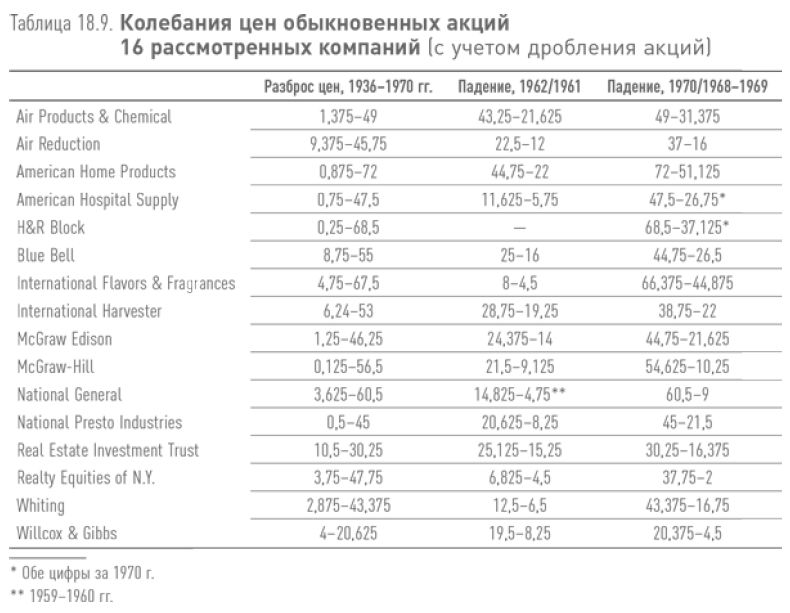

В таблице 18.9 представлены данные о колебаниях цен акций, рассмотренных в данной главе. Большинство из них сильно упали в цене с 1961 по 1962 г., а также с 1969 по 1970 г. Безусловно, инвестор должен быть готов к подобным неблагоприятным изменениям на фондовом рынке в будущем.

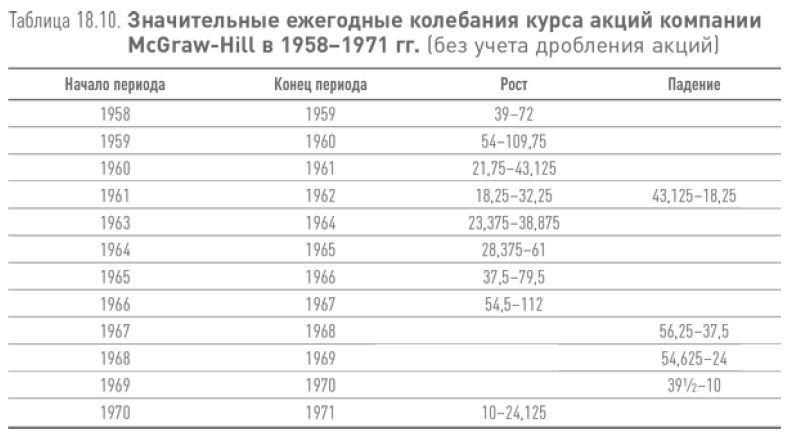

В таблице 18.10 показаны колебания цен обыкновенных акций компании McGraw Hill в период с 1958 по 1970 г. Следует отметить, что на протяжении каждого года за последние 13 лет курс акций компании демонстрировал существенные взлеты и падения.

Анализируя акции в процессе работы над данной главой, мы вновь и вновь поражались огромной разнице между задачами, которые обычно ставятся в рамках анализа ценных бумаг, и теми, которые он действительно, как мы считаем, должен решать. Большинство финансовых аналитиков пытаются выбрать акции, которые лучше всего проявят себя в будущем с точки зрения роста цен и прибыли. Мы сомневаемся, что эта задача имеет решение. На наш взгляд, финансовый аналитик прежде всего должен искать достаточно редкие ценные бумаги, о цене которых с уверенностью можно сказать, что она существенно ниже их стоимости. Имея достаточно знаний и опыта, аналитик должен уметь из года в год успешно находить такие акции.

|