|

В последние годы мы стали свидетелями возникновения культа «результативности» в сфере управления инвестиционными фондами (и даже во многих трастовых фондах). Сразу же отметим, что это увлечение не затронуло большинства солидных инвестиционных фондов, имеющих устойчивую репутацию. Адептами «культа» стала лишь небольшая, хотя и весьма заметная, часть фондов. Все достаточно просто. Некоторые инвестиционные фонды поставили перед собой цель намного превзойти средние показатели рынка (показатели доходности компаний, входящих в расчет индекса Доу – Джонса). Какое-то время им это удавалось, что послужило хорошей рекламой и помогло привлечь дополнительные средства. Как таковая, эта цель вполне осуществима, но, к сожалению, дело в том, что чем крупнее фонд, тем большие риски он вынужден принимать на себя для ее достижения. И эти риски достаточно быстро дают о себе знать.

Ситуация, сложившаяся вокруг феномена «результативности», заставила многих ветеранов фондового рынка, некоторые из которых начали работать на нем еще в 1920-е гг., только качать головой. Но мнение людей, имеющих огромный опыт, считалось устаревшим и ничего не значило в условиях очередной (второй) «новой эры». Во-первых, и это очень важно, практически все менеджеры, управлявшие такими «успешными» фондами, были не старше 30–40 лет, т. е. сравнительно молодыми людьми, чей опыт работы на фондовом рынке ограничивался рамками длительного бычьего тренда 1948–1968 гг. Во-вторых, зачастую они действовали исходя из того, что «хорошие инвестиции» – это только те акции, для которых прогнозируется значительный рост курса на протяжении следующих нескольких месяцев. Поэтому они вкладывали огромные средства в акции новых компаний, цена которых абсолютно не соответствовала ни величине активов, ни показателям прибыли компании. Такие действия можно было объяснить разве что, с одной стороны, наивной надеждой на будущие успехи этих компаний, а с другой – стремлением эксплуатировать спекулятивный энтузиазм алчной массы невежественных инвесторов.

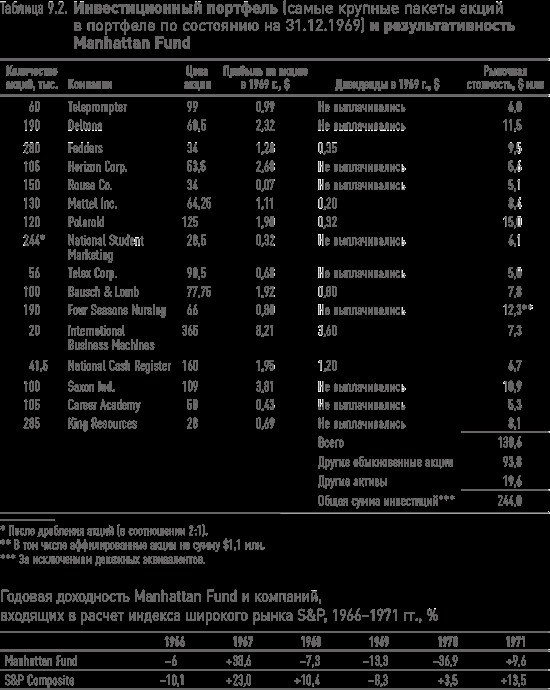

Не будем называть имена. Но у нас есть все основания привести примеры конкретных компаний. Самый яркий пример «результативного фонда», название которого было на слуху у инвесторов, – Manhattan Fund, Inc., созданный в конце 1965 г. Этот фонд разместил 27 млн паев по цене от $9,25 до $10 за пай. Таким образом, стартовый капитал составил $247 млн. Основной инвестиционной идеей, разумеется, были «акции роста». Поэтому большую часть активов фонд вкладывал в акции со следующими характеристиками: высокие значения мультипликатора «цена/прибыль»; отсутствие дивидендов (или очень невысокие дивиденды); большой спекулятивный потенциал; значительные колебания курса. Доходность Manhattan Fund в 1967 г. составила 38,6 %, что было в несколько раз выше доходности акций, входящих в расчет индекса Standard & Poor’s (11 %). Но в дальнейшем ситуация кардинально изменилась, о чем свидетельствуют данные, представленные в таблице 9.2.

Инвестиционный портфель Manhattan Fund в конце 1969 г. имел, мягко говоря, нетрадиционный вид. В течение следующего полугодия две компании, крупные пакеты акций которых держал фонд, начали процедуру банкротства, а против третьей в 1971 г. кредиторы выдвинули судебные иски. Это был из ряда вон выходящий случай. Более того, акции как минимум одной из этих обреченных компаний были куплены не только инвестиционными фондами, но и университетскими благотворительными фондами, трастовыми отделами крупных банков и другими подобными организациями. И, что еще более невероятно, основатель и руководитель инвестиционного фонда Manhattan Fund продал свою долю в специально созданной управляющей компании, капитал которой не превышал $1 млн, другой крупной компании за пакет ее акций стоимостью более $20 млн! Вне всякого сомнения, это был один из самых ярких примеров того, как интересы рядовых инвесторов приносятся в жертву интересам «управляющих» их капиталом.

В изданной в конце 1969 г. книге The Money Managers рассказывается о 19 финансистах, «лучших из лучших в таком невероятно сложном и ответственном деле, как управление миллиардами долларов, принадлежащих другим людям». Герои книги молоды, но уже «получают по миллиону долларов в год». Это «финансисты нового поколения», «влюбленные в фондовый рынок», которые «знают свое дело до тонкостей и просто не могут не быть лучшими». Представление о достижениях «финансистов нового поколения» дает анализ результатов деятельности возглавляемых ими инвестиционных фондов. Такой анализ может быть произведен для 12 из 19 инвестиционных фондов, управляющие которых описаны в книге. В 1966 г. фонды работали успешно, в 1967 г. – блестяще. В 1968 г. их результаты в целом все еще были хорошими, хотя показатели отдельных фондов ухудшились. В 1969 г. все они понесли убытки, и только один из них смог немного превзойти фондовый индекс Standard & Poor’s. В 1970 г. ситуация продолжила ухудшаться.

Мы рассказали об этом для того, чтобы лишний раз напомнить читателям старую французскую пословицу: «Чем больше все меняется, тем больше все остается по-старому». Яркие, энергичные молодые люди не первый раз обещают «чудесное обогащение» тем, кто даст им деньги. Какое-то время им удается (или только кажется, что удается) держать слово, но рано или поздно те, кто доверяет им деньги, эти деньги теряют. Полвека назад «чудеса» часто сопровождались откровенным мошенничеством: подделкой бухгалтерских отчетов, использованием схем получения «сверхдоходов» и другими элементами финансовых махинаций. Государство не осталось в стороне: для защиты интересов инвесторов была разработана четкая система финансового контроля, который был возложен на Комиссию по ценным бумагам и биржам США. Да и сами инвесторы стали более осторожными. Прошло несколько десятилетий, и на смену махинаторам 1926–1929 гг. пришли «управляющие капиталом нового поколения» образца 1965–1969 гг. Они не совершают противозаконных действий, как до краха 1929 г., поскольку не хотят оказаться за решеткой. Но на Уолл-Стрит появились новые «схемы», которые в итоге приводят к аналогичным результатам. Откровенные манипуляции ценами прекратились, но появилось множество других способов привлечь внимание легковерной публики, падкой на возможность заработать на «горячих» акциях. Например, пакеты не зарегистрированных на бирже акций можно купить гораздо дешевле котировальной цены. При этом, хотя на их продажу могут быть наложены ограничения, в отчетах отражается полная рыночная стоимость последних, что создает иллюзию высокой прибыли. Примеры такого рода «схем» можно приводить и дальше. Остается только удивляться тому, как в новых, жестких условиях регулирования фондового рынка его участники все же умудряются повторять ошибки не столь уж далеких 1920-х гг.

Вне всякого сомнения, новые «схемы» потребуют новых запретов. Наиболее очевидные злоупотребления, распространенные на Уолл-стрит в конце 1960-х гг., будут пресекаться в зародыше. Но не стоит возлагать слишком большие надежды на то, что желание спекулировать когда-либо исчезнет или попытки заработать на этой человеческой слабости будут полностью искоренены. Разумный инвестор должен знать о подобных «широко распространенных заблуждениях» и держаться от них как можно дальше.

Картина «результативности» большинства «результативных фондов» выглядит весьма плачевно, если проанализировать их деятельность после ошеломляющего успеха в 1967 г. Конечно, с учетом результатов того года общая ситуация вовсе не кажется ужасающей. Одному из упомянутых в книге Money Managers управляющих даже удалось получить доходность немного выше доходности фондового рынка в целом (если судить по S&Р). Еще шестеро показали такую же доходность, как и рынок, а трое намного отстали от него. Рассмотрим итоги деятельности еще одной группы «результативных» фондов – 10 фондов, показавших самую высокую доходность (от 84 до 301 %) только в одном 1967 г. Из этой группы четыре инвестиционных фонда, если учитывать данные за 1967 г., за 4-летний период показали результат, превышающий доходность S&Р. При этом в 1968–1970 гг. только два из них превзошли рынок. Все эти инвестиционные фонды не были крупными. В среднем величина активов под их управлением не превышала $60 млн. Таким образом, можно сделать вывод, что небольшие размеры – необходимый фактор получения блестящих результатов на протяжении длительного периода времени.

Данные расчеты явно указывают на то, что инвестиционные управляющие, нацеленные на достижение исключительных результатов, иногда подвергают свои фонды серьезным рискам. Практика показывает, что показатели доходности грамотно управляемых крупных инвестиционных фондов в течение длительного времени могут в лучшем случае лишь немного превышать среднерыночные. При неразумном управлении они способны приносить значительную, но в большинстве случаев иллюзорную прибыль на протяжении достаточно короткого периода времени, который завершается неизбежными убытками. Случалось, что некоторым инвестиционным фондам удавалось добиваться доходности выше среднерыночной на протяжении, скажем, 10 и более лет. Но они были скорее исключением из правила. Такие фонды работали в основном в узких областях, ограничивали объемы своих активов и почти не работали с мелкими инвесторами.

|