|

В 1965 году Гордон Мур (Gordon Moore), основатель компании-лидера в сфере производства микросхем Intel, предсказал, что мощность компьютеров будет возрастать в два раза каждые 1.5 года. «Закон Мура» тогда прозвучал как что-то невероятное, но его пророчество и сейчас, четыре десятилетия спустя, не теряет своей точности. Технологическая революция, движимая модернизацией микросхем, продолжает поддерживать конкурентную борьбу на рынке. Благодаря тому, что мощность компьютеров постоянно возрастает, электронные торговые системы последние годы получили значительное развитие, став эффективными, функциональными и доступными.

Торговля методом прямого контакта стала основным способом ведения рыночных операций в 17 веке. Тогда торговые конгломераты встретились в Лондоне и Амстердаме, чтобы обсудить условия торговли. Со временем отдельные сделки стали заключаться регулярно и превратились в биржевую структуру, которая упорядочила процесс торговли между акционерными компаниями. В двадцатом столетии после объединения и усовершенствования этих структур, биржи стали официальным местом совершения сделок с акциями, облигациями и сырьем. С появлением производных продуктов, таких, как фьючерсы, опционы и других, эти новые финансовые инструменты приобрели популярность по всему миру.

Торговля методом прямого контакта копирует рынок в его традиционном понимании, создавая все условия для ценообразования и предоставляя сторонам возможность обмениваться и торговать большими объемами, быстро и точно определяя справедливую цену товаров. Однако, значительные достижения в области компьютерных технологий и их быстрый приход в сферу электронной торговли сделали рынок в его традиционном представлении неконкурентоспособным по сравнению с компьютеризованными методами заключения сделок. Одним из ключевых факторов в этом процессе была цена. Торговые площадки укомплектованы штатом, поэтому, прежде чем заявка клиента заносилась в систему и обрабатывалась, тому требовалось сделать несколько звонков. Так как кроме этого обстоятельства брокеры хотели стать дисконтными, а также учитывая, что каждый новый продукт требовал больших затрат по привлечению интереса клиентов к нему, положение свободной биржевой торговли стало шатким, и вскоре после того, как стали доступны более удобные технологии, она себя изжила.

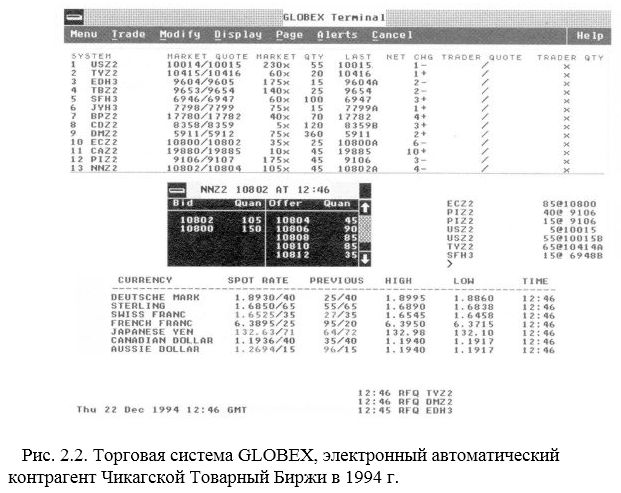

Стоит отметить, что успех электронного трейдинга не был таким уж внезапным. Первые системы, которые появились, были медленными, неэффективными и обладали ограниченными возможностями по сравнению с голосовым рынком, что и отражалось на объемах торгов. Например, на фьючерсных площадках Чикагской товарно-сырьевой биржи в объем торгов методом прямого контакта составлял более 550000 контрактов в день, а в системе GLOBEX, которая была электронным контрагентом биржи, лишь 6000. В основном такая разница объяснялась уровнем развития технологий того времени, которые были не в состоянии скопировать человеческое поведение на площадке, важность интерфейса также не была учтена. Более того, в основном эти системы были доступны только ограниченному числу лиц, брокерских домов и основных финансовых корпораций, обладающих особыми правами. К тому же, для того, чтобы стоимость систем окупалась, требовался соответствующий объем операций. Системы не всегда были удобны для конечных пользователей, поэтому требовалось их дополнительно обучать и лицензировать членов биржи для работы с ними, а также зачастую конкретная система годилась только для определенной биржи.

И было это не так уж давно. Пять лет назад, когда я работал консультантом на институциональном трейдинговом отделе по фьючерсам в инвестиционном банке в Австралии, я был счастливым обладателем трех лицензий для работы с тремя разными торговыми системами, установленных на трех похожих IBM-совместимых ПК. Все три экрана светились одним цветом, буквы были одного шрифта, а информация расположена одинаково. Единственным отличием были коды инструментов, но даже и они были похожи друг на друга, потому что состояли из четырех символов. Клавиатура каждого терминала была ярко-красной, чтобы выделить соответствующую биржу. Эргономика в этом случае была не на высоте. Мы постоянно путали клавиатуры, клали их на мониторы, если не пользовались, и каждый раз пытались в этой организованной путанице правильно исполнить заявки клиентов.

Однако, за последние три года в области высоких технологий произошел значительный прорыв. Системы электронного трейдинга перестали быть просто системами выставления заявок, они превратились в интегрированные решения, включающие сложное управление риском и заявками, спаривание заявок и инструменты для стратегической торговли. Торговыми платформами, которые раньше были доступны только через определенные терминалы с определенными системными требованиями, теперь можно пользоваться через веб-браузеры, а в интернете можно скачать приложения, с которыми можно работать на домашних компьютерах. Популяризация интернета привела к тому, что появилось средство для дешевой передачи огромных массивов данных между участниками рынка, которое дает возможность вкладывать средства, находясь в любой точке планеты, лишь щелкнув мышью. Технологии значительно продвинулись, достигнув новых уровней доступа к информации. Это и привело к тому, что темпы развития торговли на финансовых рынках значительно возросли. Особенно это коснулось трех областей, которые мы рассмотрим ниже.

|